近期,赤子城科技对外发布2024年半年度盈利预告及营运数据。

报告显示,截至6月30日止六个月,公司总营收约为人民币22.47~22.97亿元,同比增长63.4%~67.1%,净利润约为3.65~4.00亿元,同比增长20.9%~32.5%。

分产品线来看,社交业务收入约为20.55~20.85亿,同比增65.3%~67.7%;创新业务(既精品游戏)约为1.92~2.12亿,同比增长46.6%~61.8%。

针对营收与净利润的增长,赤子城表示,主要归因于核心市场中东北非规模的持续提升,社交应用MICO、TopTop、SUGO、YoHo等产品的不断增长以及精品游戏业务取得的亮眼成绩。此外,由于去年三季度完成对Chizicheng Strategy Investment的收购,合并蓝城兄弟(拥有目前国内领先的垂直人群兴趣移动社交应用Blued)及Land of Glory (持有最初由蓝城兄弟在境外持有的业务、资产及负债)的收入对其增长亦有帮助。

赤子城作为早期出海的厂商,这两年发展迅猛,尤其在社交应用之外,精品游戏业务也开始出现支柱产品并提供稳定收入。那么当前该公司旗下的各类应用产品市场表现究竟如何?如何一步一步拓展核心市场规模?其在海外打出名堂的游戏是什么类型?数据如何?是否存在后续新作?下文中,点点出海将进行详细拆解与分析。

01

从超休闲到合并赛道

黑马产品两年斩获4.3亿元

对于一家老牌出海厂商而言,核心业务板块的长青自然值得高兴,但如果能迎来第二增长曲线则更值得庆祝,游戏之于赤子城便是这样的存在,去年带来了3亿以上的收入。

事实上,早在2018年甚至更早,赤子城便开始探索游戏业务,最初公司以超休闲游戏入局,这主要是因为超休闲游戏的运营方式、商业模式和工具应用相似度较高,之后其还尝试了塔防、休闲射击、纸牌等轻度休闲品类,期间推出了《Joyful poker》、《Merge Wonders》、《Solitaire Chapters》、《Tank Heroes》等多款游戏。

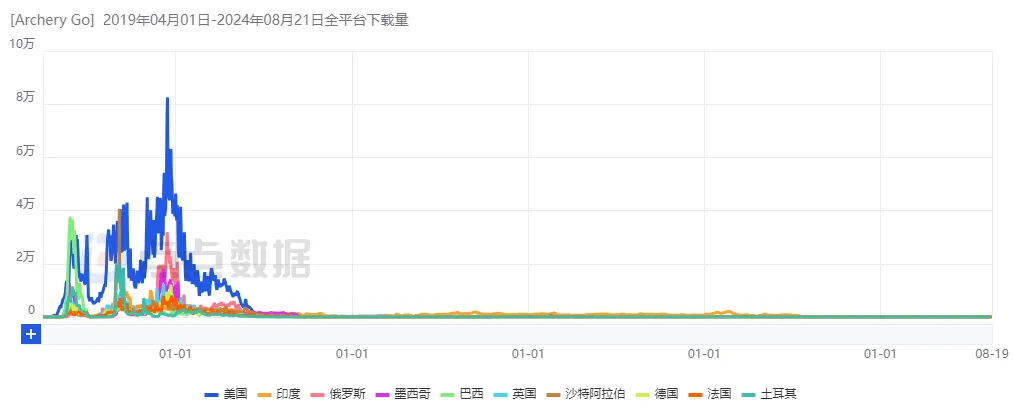

在这批游戏中,表现最突出的是2019年4月推出的射箭游戏《Archery Go》,已经登陆170多个国家及地区。

点点数据显示,游戏上线前8个月下载量虽然一直处于震荡变化中,但数据并不差,月下载量峰值高达420万,直到2020年初开始断崖式下滑,近期其月下载量已经不足两万。截至目前,该作总下载量达到2730万,美国、印度以及俄罗斯以29.66%、8.35%、6.78%的贡献位列前三。

内购流水趋势几乎与下载量一致,唯一的不同可能在于营收在2021年还进行了轻微反弹,其月流水峰值也仅为126万,近期则不足三万。截至目前,其总流水预估为1400万,美国占比高达54.14%。

超休闲市场的势弱,IAA带来营收的不乐观,加之手里几乎没有能打的产品,都让赤子城开始尝试向中度游戏或者说精品游戏转换赛道,其中尝试最多的便是合成品类,于是在内部赛马之下,《Alice's Dream:Merge Games》(曾用名《Mergeland-Alice’s Adventure》)出现了。

该作最早于2022年6月中旬上架Google Play,同年12月中下旬登陆App Store,目前已经上线170多个国家及地区,同时位于13个区域市场iOS游戏畅销榜TOP100。

《Alice's Dream:Merge Games》的故事背景参考《爱丽丝梦游仙境》,原著中的爱丽丝、皇后、猫、兔子等角色均在游戏中出现了。玩法方面,遵循Merge3游戏的大框架,玩家需要将相同物品合并为更高级的物品来获得任务道具,从而推动游戏剧情进展,同时增加了装修、经营、社交等元素。

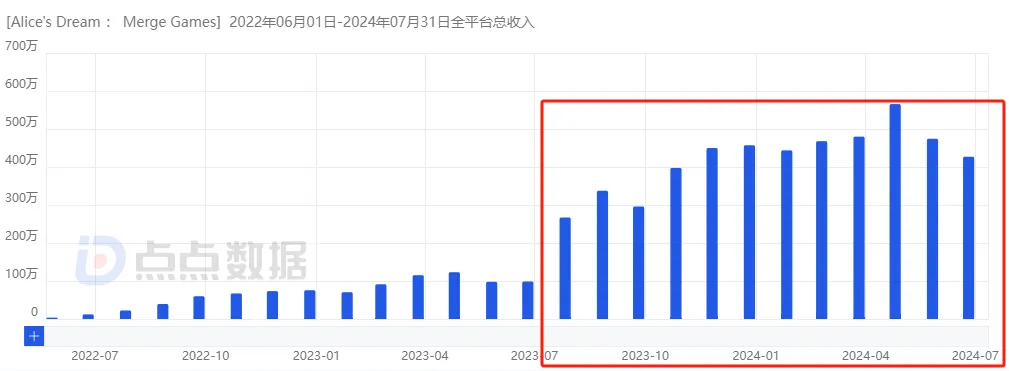

市场数据方面,上线初期游戏月下载量不到5万,之后虽然有小幅增长(20万左右),但均未带来质的改变。转折发生在2023年,该作开始加入“套圈解谜”的副玩法,同时将其制作未买量素材进行投放,同年7月其月下载量冲至310万,环比增长933%,之后该数据虽然存在下滑,但整体都在30万以上。截至目前,其累计下载量达1510万,其中美国、日本、法国分别以19.43%、9.66%、5.04%的占比位列TOP3。

流水方面,其一直处于增长中,2023年8月增势陡然加剧,当前月流水达到1910万,环比增长174%,月流水于今年5月达到4100万元的峰值,之后虽然略有下滑,但并不明显,7月流水依然稳定在3050万。

截至目前,该作总流水预估在4.3亿元左右,美国、日本、韩国分别以35.46%、18.83%、10.06%的占比位列TOP3。

纵观《Alice's Dream:Merge Games》上线两年多的表现,下载量在没有投放的加持下存在较为明显的下滑,但流水端表现亮眼,增势强劲且持久,预计未来还将保持。此外,这款游戏在2023年5月就已经拿到了版号。

需要一提的是,今年4月开设了玩家可以享受10%折扣的PC官网充值渠道,加之IAA收入,因此该作的实际收入必然高于上文的统计数据。

除了《Alice's Dream:Merge Games》之外,赤子城还在持续加注合成游戏赛道,去年在海外测试了同为爱丽丝梦游仙境主题的《Alice Merge: Dreamland Mansion》、主打海岛题材美食合成的《Taylor's Secret: Merge Story》以及城镇题材的《Merge Cove》等。

其中,2023年6月上线的《Taylor's Secret: Merge Story》,从今年4开始下载量开始迅速攀升,7月下载量达到51万,目前总下载量累计185万。流水同样自今年4月上升,7月流水首次突破千万(1300万),总流水破3400万。

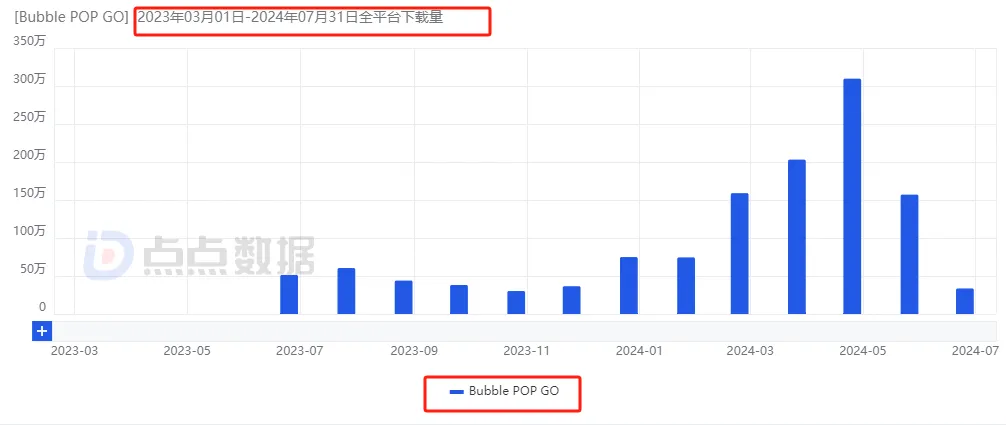

当然,赤子城也并没有放弃超休闲游戏,2022年至今其推出了《Block Puzzle Saga》、《Bubble Shooter Pop Master》、《Bubble POP GO! 》等产品,其中《Bubble Shooter Pop Master》累计下载量已经破452万,2023年7月上线的《Bubble POP GO!》今年5月达到310万的月下载量峰值,目前总下载量达到了1300万。

总体来看,赤子城“半路出家”,也未将游戏作为主业,甚至在选择市场上也没有优先考虑积累颇深的中东北非,而是将眼光放到了T1市场,如此还能在竞争激烈的出海游戏市场拿下如此成绩,已经非常难得,之后其应该会在合成这条赛道继续积累,同时涉猎其他品类,持续第二曲线的增长。

02

彻底吃下泛人群社交:两款稳定,两款增长

用收购稳固多元人群社交

就如财报所显示的那样,社交应用历来是赤子城营收贡献最大的业务板块,目前分为泛人群社交和多元人群社交两个大的方向。

前者主要集中在赤子诚旗下子公司米克世界(2016年投资,2020年7月赤子城完成收购),产品包括全球化直播娱乐社交平台MICO、多人语音社交平台YoHo、多人游戏社交平台TopTop以及音视频陪伴社交平台SUGO。后者则集中在收购而来的蓝城兄弟。

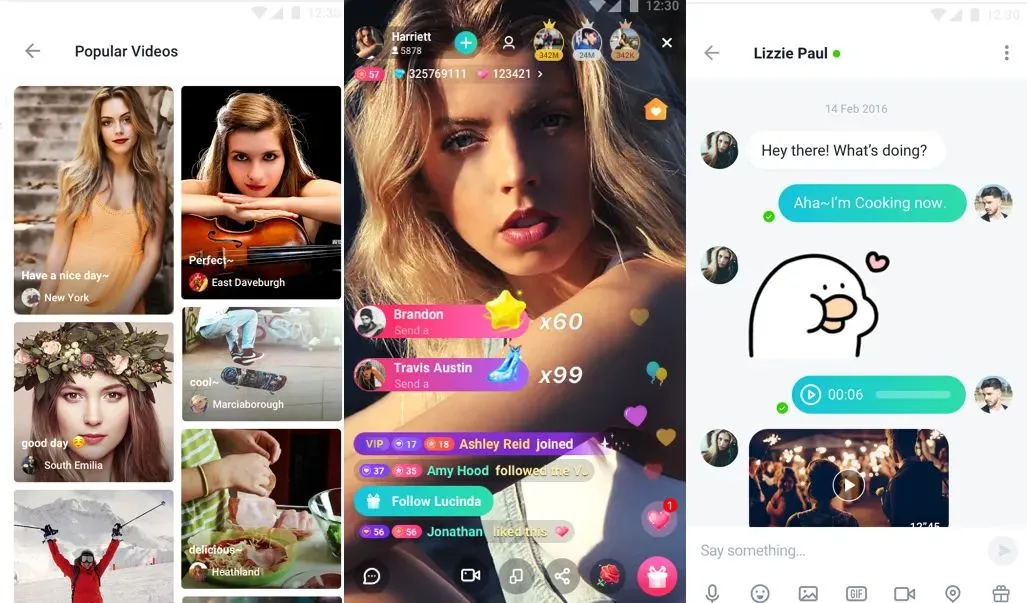

社交娱乐平台MICO属于国内泛人群社交应用出海的先发产品,主打直播社交,用户可以随机匹配结交新朋友、多人视频或者语音聊天、“家族”聊天(有相同兴趣爱好的人形成小群体)、加入游戏房间等等,此外还拥有直播、短视频、游戏等泛娱乐功能。

该产品曾登顶全球71个国家及地区的iOS社交下载榜,在82个国家及地区的Google Play社交下载榜排名前十,目前其已经上线了166个国家及地区,用户数超1亿,且依然位于15个区域市场iOS社交下载榜TOP100。

2014年该作的雏形产品(一款基于LBS的社交软件)在泰国、印尼、越南上线,并于上线首日斩获流水,这让其团队信心倍增;

2015年MICO正式上线,定位为全球开放式社交平台,其战略是把国内成熟的社交产品模式复制到海外,被称为“海外版陌陌”,目标市场选在了与国内文化相近的东南亚及社交需求旺盛的中东。彼时,其已经开始注重本地化,例如针对性地推出符合当地文化的表情包和礼物元素、邀请当地明星入住、针对不同地区的不同节日举办对应的主题活动等;

然而,时间来到2016年,在历经多次产品及团队的整合后,MICO正式确定了“社交+直播”的模式(加入直播、短视频、游戏等泛娱乐功能),因此产品底层架构具备社交属性,所以其买量和留存数据明显优于其他纯粹的直播产品;

之后一直到2018年初,由于激进的市场环境以及公司融资的意外,产品经历了从大规模买量到收缩投放、增加商业化(会员订阅、增值服务、广告)等操作。但这期间团队持续重视产品本地化,尤其是投放、留存以及付费数据都很好的中东地区,2017年Mico团队甚至在开罗搭建运营中心,并招募了一支本地化的团队;

2018年5月开始,子公司米克世界终于开始盈利,并且在之后的连续6年规模化盈利。2019 年MICO 实现盈利,但其依然在不断的迭代升级,去年还针对中东用户的需求进行升级改版。

就市场数据而言,2020年至今MICO(8月18日)累计下载量预估在3800万,其中巴基斯坦、越南、印度尼西亚分别以17.76%、14.93%以及11.94%的占比位列前三,中东及非洲国家一起贡献了13.4%。

这期间月下载量的峰值出现在2020年7月达到340万,主要是因为彼时加大了对印度市场的投放力度。就趋势而言,2020年至2023年其年下载量分别在1230万、880万、792万以及620万,近半年的月均下载量在40万左右,整体来看下载数据虽存在一定下滑,但速度较慢。

内购收入方面,2020年至今其全球双端总流水预估超6.5亿元,其中美国、沙特阿拉伯以及日本分别以36.96%、14.19%以及7.55%的占比居于前三,单看中东及非洲国家共计占比25.3%,一直较为稳定。

就趋势而言,2020年至2023年其年流水分别为1.12亿元、2.16亿元、1.8亿元、9750万,中间两年流水的相对激增与美国及日本这样T1市场的起势密切相关,而2024年至今其流水在4100万左右,因此MICO从2023年开始整体收入存在一定程度下滑。

MICO在海外尤其是在中东地区亮眼的运营表现,为团队在陌生人社交出海方面积累的大量经验。与此同时,他们也发现相对国内,中东的主播更加保守,很多女性戴着面纱只露眼睛,有的人甚至黑屏,但在“爱唠嗑+能氪金”的特性加持下,即便相当一部分主播一边做家务,一边在语音房与朋友闲聊,也能收获大量打赏。

如此情况之下,主打不露脸主题式语音房的YoHo于2018年底上线,首发市场为中东,核心模式是语音房群聊,基本为中东主流生活场景的线上化,目前已经上线165个国家及地区,且位于11个区域市场iOS社交应用免费榜TOP100。

YoHo同样重视本地化,针对中东国家荣誉感较强特点,开发了国家PK、升国旗、并结合当地文化,打造斋月和世界杯等活动,同时为了进一步制线下社交场景,加强用户粘性,产品加入了游戏元素。

市场数据方面,2020年至今其累计下载量为1600万,其中印度、巴基斯坦、沙特阿拉伯分别以31.68%、16.47%、6.65%的贡献位列前三,中东及非洲国家一起贡献了23.9%。

与MICO一样,由于印度市场的起量,这期间月下载量的峰值出现在2020年7月达到120万。就趋势而言,2020年至2023年其年下载量分别为450万、310万、380万、280万,近半年的月均下载量在15万至20万之间左右。

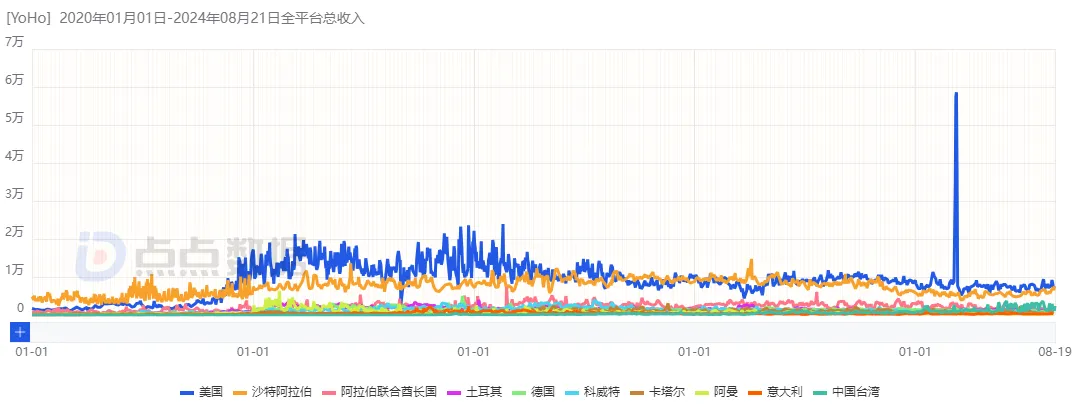

就内购收入而言,2020年至今其全球双端总流水预估为3.44亿元,贡献位于前三的区域市场分别为美国(31.53%)、沙特阿拉伯(25.81%)以及阿拉伯联合酋长国(7.44%),单看中东及非洲国家共计占比46.2%。

值得特别注意的是,该应用2021年的流水同比增长了174%,之后三年的年流水一直较为稳定,几乎不存在非常明显的下滑(2020年至2023年其年流水分别为3400万、9400万、9300万、8100万)。

经历了近6年的运营,YoHo在下载量方面存在小幅下滑,但这是长线产品运营中必然存在的,内购收入在近三年则非常稳定。此外,App Store的用户仅凭7.14%的下载量便提供了40.12%的收入,再次验证了其苹果用户的高质量。

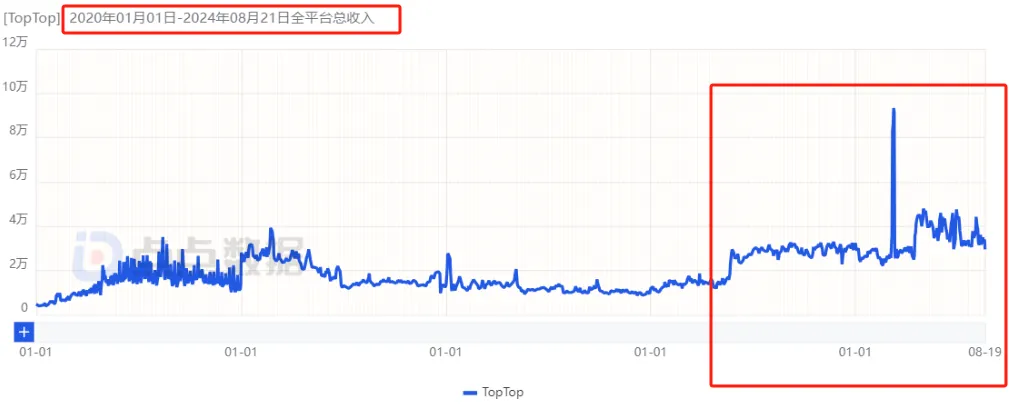

YoHo算是赤子城产品矩阵化的第一步,但其实同样在2018年,多人游戏社交平台TopTop便登陆了Google Play,这款应用是公司层面社交+游戏”战略的一个探索。

据悉,早期TopTop一直在培养社区生态,收入规模并不大,2019年10月中下旬其上架App Store,2022年时由于规模和生态都达到一个程度了,开始发力做商业化,该应用曾多次进入海湾六国(阿联酋、阿曼、巴林、卡塔尔、科威特和沙特阿拉伯)社交应用畅销榜TOP3,目前在App Store端登陆45个国家及地区,Google Play登陆了65个国家及地区。

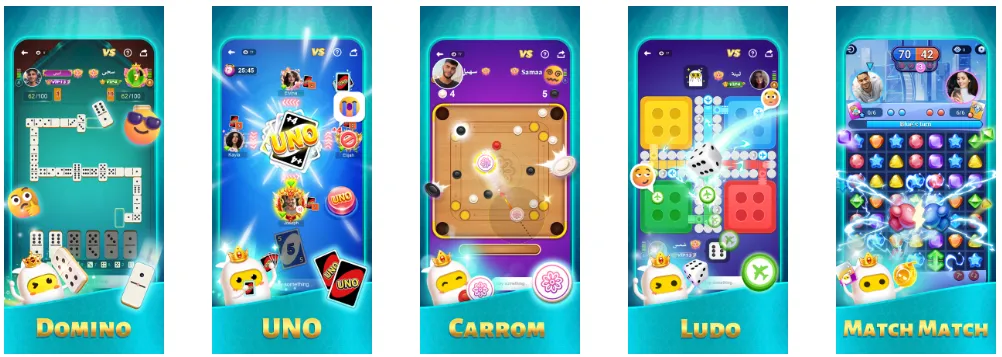

TopTop类似一个游戏合集,包含中东人最爱且最常玩的棋牌类游戏Domino和Ludo,还有合成、消除、扫雷、你画我猜、棋牌等玩法,同时配置了语音房聊天、联机对抗功能。

市场数据方面,2020年至今累计下载量预估为2100万,埃及、土耳其、沙特阿拉伯分别以26.14%、22.65%、16.81%的占比位列TOP3。就趋势而言,自2022年中开始,该应用的下载量开始明显攀升,并且从去年至今增长速度再次提高(2020年至2023年的年下载量分别为354万、150万、360万、700万),当前其月下载量达80万,是2020年最低谷的十倍。

关于内购收入,2020年至今总计超2.37亿元,沙特阿拉伯、阿曼、阿拉伯联合酋长国以45.58%、24.14%以及6.45%的占比位列TOP3,这期间应用一直初在震荡上升中(2020至2023年的年流水分别为3750万、5100万、3200万、6030万)。

观察数据能够发现,去年TopTop在下载量实现了近乎100%的同比增长,在营收上也实现了88%的同比增长,这主要是因为该应用调整了调整付费体系、优化交互设计,以及加强本地化推广。

事实上,相比直播需要培养达人、构建创作者生态并和达人分成,语音房和游戏社交类产品的成本更低、利润更高。

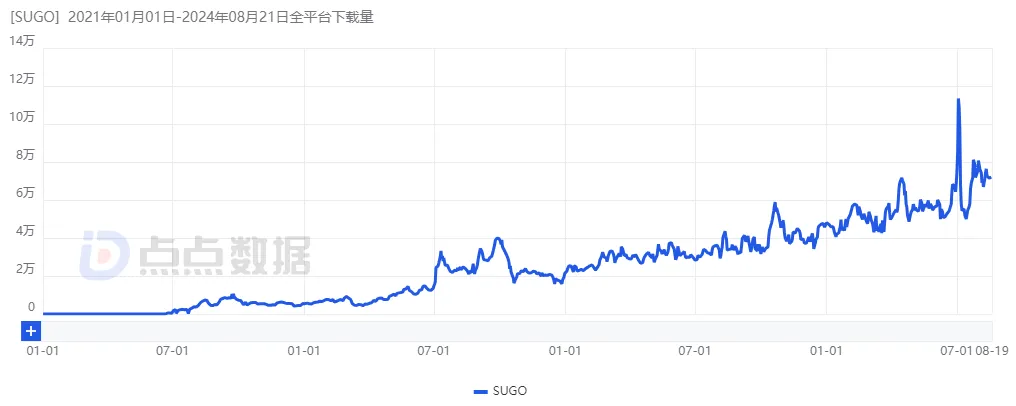

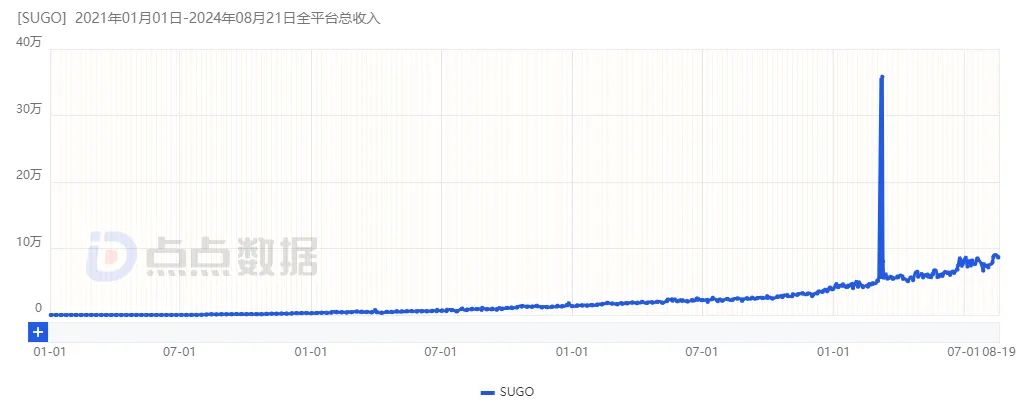

在已经有了三款头部社交应用的前提下,为了进一步占领细分市场的用户需求,2021年主打陪伴社交的SUGO上线了,率先进军的依然是中东市场,次年商业模式成熟后,开始扩展中东市场,2023年上架欧美、日韩及繁体中文市场。

目前该应用已经在App Store上线了83个区域市场,在Google Play上线了90个区域市场,且位于25个国家及地区的iOS社交应用免费榜TOP50。

SUGO类似国内的探探,为用户寻找在线伴侣,提供交友匹配、语音房、视频通话等功能,需要提到的一点是,虽然SUGO的社交开放性较强,但使用前必须完成实名认证。

作为赤子城旗下“成长期”的“次新品”,SUGO的市场数据表现非常亮眼且潜力十足,截至目前其下载量依然处在持续攀升中,今年上半年的下载量(530万)同比增长了253%,累计下载量预估在3300万,印度、埃及、印度尼西亚分别以41.41%、14.43%以及13.05%的占比位列TOP3。

内购收入数据增长幅度没有下载量那么明显,但趋势一致,尤其在今年3月迎来一波猛涨(主要来自于美国市场),其2023年的年收入为6030万是2022年(1980万)的3倍以上,而近半年流水也已经超过去年全年达到了7000万元。

截至目前,该应用累计总流水为1.87亿元,中国台湾、沙特阿拉伯、土耳其以20.42%、19.98%以及11.27%的占比居于前三。

回顾上述四款泛用户社交产品的布局以及相关团队的采访可知,MICO、YoHo已经相对稳定,数据再增长存在难度,SUGO、TopTop则还处在增长期,可以承接以后的营收压力,赤子城采用的“灌木丛”策略,以不同模态的社交去匹配各地域的“社交阈值”,找到不同地区不同用户独特的“痒点”。

基于这样的策略,泛人群之外的多元人群同样存在巨大的需求与流量,这点在去年8月收购蓝城兄弟后得以解决,蓝城旗下的核心产品同性交友软件Blued、男性垂直社区翻咔以及面向海外的LGBTQ+内容社区HeeSay均为赤子城收入囊中。

03总结

成立于2009年的赤子城,最早做的是海外工具应用和程序化广告平台,2013年其推出了公司第一款产品,安卓系统的第三方桌面启动器Solo Launcher,上线之后大获成功,累积下载量突破一亿。

但创始人刘春河很早就意识到,工具出海在未来存在很大的局限,并提出了“工具必死”的观点。基于这样的理念,公司开始转向社交出海业务,并形成了MICO、YoHo、SUGO、TopTop、Blued、HeeSay等组成的产品矩阵,过程中不仅将中东北非以及东南亚变成自己的优势市场,还拓展了欧美及日韩等T1市场。

除了上述几款核心社交应用外,赤子城近两年还在持续推出新的应用,巩固自己的赛道地位,包括轻量级“SUGO Lite”、社交约会应用“Kitty Live”、集直播、游戏、语音室于一体的“Dodo Chat”以及专注于网球的社交应用“Instant Sports”。

SUGO Lite

此外,对于新业务精品游戏的探索,其也遵循循序渐见的策略,并没有一开始就涉足门槛较高的中度游戏,并且在测试游戏的数量上进行了把关,跑通一个竞争没有那么激烈的赛道进行占位,之后在深入拓展。

最后,值得一说的是,由于短剧的火爆,2023年11月赤子城还推出了一款名为DramaBite的短剧应用,内容以热门的中国短剧以及中东演员主演的短剧为主。然而市场数据目前较为一般,累计下载量不足60万,未来表现还需观察。